المتتبع لبعض القنوات الإعلامية الرسمية منها والتجارية، بالإضافة الى الشعبية منها (وسائل التواصل الاجتماعي) في الفترة الأخيرة وبالخصوص في وطننا العربي يلحظ بجلاء التركيز من بعض المحللين على أن الاقتصاد الأمريكي سينهار غذا وبسرعة فائقة وعلى الجميع أن يعد العدة لما بعد الكارثة، وكثير من هذه التحليلات تعتمد على إنتقاء بعض المعلومات والتحليلات وخاصة السلبية منها ثم يتم عرضها على المتلقي بطريقة يغلب فيها الطابع العاطفي على المنطقي. بينما تجد في الضفة الأخرى وفي العالم الغربي وأمريكا بالذات تجد أصواتا متعددة وأراء مختلفة حول الوضع الاقتصادي وأفاقه المستقبلية، ولكل منهم ما يعتمد عليه من حقائق ومعلومات ويبني تحليلاته على ذلك بغض النظر عن مصداقية هذه التحليلات ومقدار صمودها تجاه بعضها البعض.

وهنا بصفتي كمتابع وليس كمحلل، أرغب أولا باستعراض بعض الحقائق والمعلومات التي يتفق عليها جميع الأطراف المتنازعة ويعتمد عليها في التحليل بشكل عام، لكي تصبح هذه الحقائق خلفية أساسية وقاعدة مهمة لمسار الموضوع.

وحيث أن هذا الموضوع حساس وشائك، سأحاول أن أقوم بدور المتابع المحايد الذي ينقل الآراء المختلفة، وعرضها بشكل نقاط متسلسلة لتبسيط فهمها مع إضافة خلاصة إستنتاجية كخاتمة في نهاية الموضوع. ولا نستطيع اخترال هذا الموضوع المهم في صفحة أو صفحتين، لذلك فليسمح لي القراء الأعزاء على طول الموضوع قليلا.

حقائق ومعلومات:

الأولى – تعريف الركود Recession: التعريف التقني للركود هو النمو السلبي لربعين (فصلين) متتالين في السنة. ويمكن تطبيق هذا التعريف التقني أيضا على كل شركة بحد ذاتها، أو قطاع اقتصادي كالصناعة أو الزراعة مثلا. ويمكن تطبيقه أيضا على الدولة نفسها حين تنمو بشكل سلبي لفصلين متتالين في السنة من إجمالي الناتج المحلي Gross Domestic Product. وبالمناسبة، هذا ينطبق حاليا على دولة إيطاليا حيث أنها في ركود دائم من منظار تقني.

الثانية – تعريف آخر للركود: حسب المكتب الوطني للبحوث الاقتصادية في أمريكا National Bureau of Economic Research’s definition of recession) NBER) وهو الذي يعتمد عليه السكان في أمريكا (سواء كانوا يدركون ذلك أم لا) والذي يعرف الركود بالانخفاض الكبير والمنتشر في جميع النشاطات الاقتصادية، ويستمر لأكثر من بضعة أشهر ويظهر بوضوح في اجمالي الناتج المحلي، دخل الفرد، التوظيف، الإنتاج الصناعي، ومبيعات الجملة والتجزئة. وهذا المكتب عادة يتريث كثيرا ولا يتسرع في اعلان الركود.

الثالثة – تعريف الكساد: الكساد يحدث عندما يكون الاقتصاد في حالة من الإضطراب المالي، وغالبًا ما يكون نتيجة لفترة زمنية طويلة من النشاط السلبي لمعدل الناتج المحلي الإجمالي للدولة. إنه أسوأ بكثير من الركود، لأن انخفاض الناتج المحلي الإجمالي يستمر وبشكل ملحوظ لفترة زمنية طويلة من السنوات. في الولايات المتحدة الامريكية وفي سنة ١٩٢٩م بدأ الكساد العظيم، واستمر لمدة عقد من الزمن (١٠ سنوات)، حيث وصل معدل البطالة إلى ٢٥ ٪ والأجور انخفضت بنسبة ٤٢ ٪.

الرابعة – السوق الهابطة Bear market والسوق الصاعدة Bull Market وهي انخفاض أو ارتفاع المؤشر أكثر من ٢٠٪ على التوالي. بينما تعتبر النسبة من ١٠٪ الى ٢٠٪ صعودا أو هبوطا بمثابة تصحيح لمسار السوق.

الخامسة – الركود لا يعني أو يضمن انخفاض السوق، والعكس صحيح. ولكن العامل النفسي يلعب دورا خطيرا. وللتذكير: كانت نسبة هبوط السوق في كساد عام ١٩٦٠-١٩٦١م بلغت ١٤٪ فقط.

السادسة – منذ نهاية الحرب العالمية الثانية، كانت هناك ١١ فترة ركود في الولايات المتحدة، وكان متوسط الانخفاض من الذروة إلى الحضيض بلغ الى -٣٠٪. وكانت هناك أيضا نسب مرتفعة جدا كفقاعة التكنلوجيا التي انخفض السوق فيها الى -٤٩٪.

السابعة – للمعلومية: سنة ٢٠٠١م حصل ركود اقتصادي مع أن إجمالي الناتج المحلي حقق مكاسب بزيادة ٠,١٥٪ في الربع الأخير من السنة ويعتبر الأسوأ في السنة المالية، بمعنى أن الفصول التي سبقته كانت مكاسب الناتج المحلي أكثر. بمعنى أنك لا تحتاج أحيانا إلى نمو سلبي لتحقيق الركود.

وللحديث عن الركود في أمريكا، لا نستطيع استبعاد الصين من المعادلة. وأظن ان الصين هي مفتاح الازمة وهي الحل أيضا، ولذلك لابد من التعريف ولو باختصار عن نوعية العلاقة المضطربة بين الطرفين، ليكون ذلك مقدمة لفهم أزمة الاقتصاد الامريكي أو الحديث عن متانته ومستقبله.

الرئيس الأمريكي يحاول الحصول على التوازن المقبول بينه وبين الصين كما نوه في حملته الانتخابية سابقا، لذلك دخل في حربه التجارية مع الصين مؤخرا للوفاء أولا بوعوده الانتخابية السابقة وأيضا من أجل مصالحة الانتخابية الحالية، ولكن الصين لازالت صامدة حيث أن الرئيس الصيني لا ينتظر الى إعادة انتخابه. ولذلك تقوم الصين بلعب سياسة النفس الطويل مع إدارة ترامب. كما أن الصين لديها من المحفزات المالية لدعم الأعمال التجارية والصناعية داخل الصين على المستوى القصير. وتعلم الصين أن الرئيس الأمريكي يشن الحرب التجارية ضدها من أجل مصالح انتخابية. ولهذا السبب لن تُعرض الصين خطتها للنمو الاقتصادي في ٥٠ و ١٠٠ سنة القادمة للخطر. وتعلم الصين أيضا أن الرئيس ترامب سيغيب عن منصبه خلال السنوات الخمس المقبلة على الأكثر. كما تعتقد الصين أنه من غير المحتمل أن يتخذ الرئيس الأمريكي القادم نفس النهج المتشدد الذي اتبعه الرئيس ترامب، لذلك تحاول الصين بأن لا تسمح بالموافقة على شيء لن يتم دعمه في المستقبل.

بعد الحديث عن الصين، يمكن الإنتقال الى الرأي الذي يتبنى تعرض الاقتصاد الأمريكي لهزة كبيرة وكساد قادم، ويدعم هذا الرأي عدة نقاط ومنها:

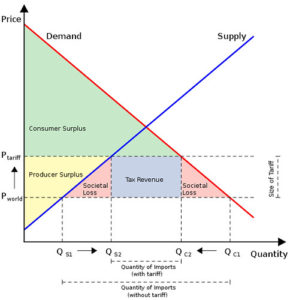

نقطة رقم ١: لا تزال الضرائب الجمركية على الصين تشكل مصدر قلق. كما أن عدم اليقين بشأن التعريفات الجمركية المستقبلية التي تشمل الصين وكندا والمكسيك يشكل مصدر قلق إضافي، وخاصة في ظل عدم توفر إتفاقية نهائية للتجارة البينية. يبلغ متوسط التعريفات الجمركية على الصين جراء إنتاج الأجهزة والأدوات الإلكترونية ما يقارب ١٧٪. ويمكن أن تكون للقرارات المنفردة من جانب الرئيس أو الإتفاقيات البينية وخاصة الصينية منها ديناميكية ورافعة لأسعار مرتفعة لبقية السلع بشكل غير مباشر.

نقطة رقم ٢: من الواضح أن معظم جوانب الاعمال التجارية في أمريكا تلحظ نشاطا قويا ويرجع ذلك لزيادة نسبة التوظيف، لكن في نفس الوقت كان ملاحظا أيضا التأثير الجانبي للتعريفة الجمركية على خفض بعض الصادرات، (وخاصة منتجات البلاستيك والمطاط).

نقطة رقم ٣: مخاوف الحرب التجارية ساهمت في خفض معنويات وثقة المستهلكين، وترافق ذلك مع انخفاض أرباح بعض الشركات في الربع الأول، والربع الثاني من عام ١٩١٩م مما قلل من انخفاض نشاط الإستثمار في داخل الشركات نفسها.

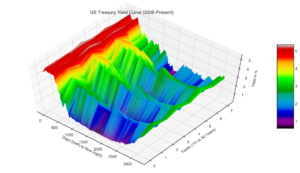

نقطة رقم ٤: العائد السلبي المقلوب للمنحنى البياني Negative Inverted Yield Curve الذي حصل في سبتمبر هو عندما كانت فوائد الودائع قصيرة الاجل أكثر من فوائد طويلة الاجل مما سبب هلعا عند المستثمرين حيث فقدوا الثقة في مستقبل الاقتصاد الذي لا يضمن عوائد أفضل على المستوى الطويل، وهذا كان مؤشرا لزيادة المخاوف، مما يسبب بعض الخطورة، حيث ان هذا المؤشر هو أحد الاسباب للتنبؤ بركود أو كساد الاقتصاد عند بعض المحللين، وهو يذكرهم بنفس الحدث عندما حصل من كساد في سنة ٢٠٠٨. ولكن هذا المنحنى رجع ثانية بصفة إيجابية في الفترة الماضية مما طمئن جميع المستثمرين. ولكن هذا لا يعني أن المنحنى قد لا يعود مرة أخرى وينعكس سلبا، وبهذا سوف يشكل رافعة خطيرة تهدد القطاع المالي ليس الأمريكي فقط بل القطاع المالي العالمي أيضا، حيث أن حجم الاستثمارات في السندات الامريكية طويلة الأجل تبلغ ١٧ تريليون دولار لشركات وحكومات حول العالم.

نقطة رقم ٥: كانت هناك عوامل مباشرة لانخفاض بعض أرباح الشركات ومنها: ١) زيادة التعرفة الجمركية، وتكلفة الإستيراد والتصدير على المعدات والأجهزة الكهربائية ومكوناتها الإليكترونية. ٢) استمرار فرض رسوم جمركية على بقية السلع الأخرى وعلى جميع العملاء وبدون استثناءات خاصة. ٣) عدم توفر العمالة الكافية بسبب قوانين الهجرة، مما ساهم في ارتفاع تكاليف الأجور.

نقطة رقم ٦: كان من الملاحظ أيضا أنه تم في نفس الفترة انخفاض مؤشر معنويات وثقة المستهلكين بالرئيس ترامب من ٩٨،٤ في جولاي الى ٩٢،١ في أوائل أغسطس، ولا زالت النسبة تستمر في الانخفاض. إضافة الى ذلك انخفضت المؤشرات الصناعية. وينطبق ذلك على انخفاض نسبة المبيعات في السوق العقاري، وكذلك انخفاض المبيعات في عدد السيارات مقارنة بالعام الماضي. والخشية أن تستمر وتيرة التراجعات لهذه المؤشرات.

نقطة رقم ٧: المخاطر والعوائد مرتبطة ارتباطا جوهريا فيما بينهما، ولكن هذا العلاقة الوثيقة تنفصل بالطلاق في حالة ارتفاع السوق أكثر من قيمته الحقيقية… حسب الاحصائيات في خلال ال ٢٥ سنة الأخيرة أن متوسط مكرر الربحية كان ١٦،٢٢ وفي هذه الأيام مكرر الربحية بلغ أو تجاوز أحيانا ١٧٪. ويعني أن السوق أصبح متخما بقيمته السوقية، وهو مرشح لانخفاض حاد من أجل التصحيح.

نقطة رقم ٨: عدم استقرار السوق وعدم وضوح الرؤية للمستهلك العادي أو المستثمر البسيط تكون فرصة كبيرة يكون الرابح الأكبر فيها هو الذهب.. والمتابع لأسعار الذهب يلحظ ارتفاع قيمته مقارنة بالسنة الماضية. ويعني ذلك انخفاض الاستثمار في السندات وأسهم الشركات مما يساعد في تذبذب السوق وانخفاض المؤشرات.

نقطة رقم ٩: أن غيمة قضية عزل الرئيس الأمريكي ترامب ألقت بظلالها على الوضع السياسي الغير مستقر أصلا في البيت البيض جراء التغييرات السريعة في الكابينة الوزارية إضافة الى اتخاذ قرارات مفاجئة عبر حساب الرئيس في توتير. وقضية عزل الرئيس ستنعكس سلبا في انخفاض بعض المؤشرات الاقتصادية.

في المقلب الاخر من المعادلة، هناك رأي يلحظ من خلاله أن الاقتصاد الأمريكي لازال يتمتع بقوة ومتانة، وان التأثيرات السلبية إن وجدت سوف تكون قليلة. ويدعم هذا الرأي عدة عوامل منها:

عامل رقم ١: الشركات الأمريكية لازالت مستمرة في الإنتاج وبقوة خاصة في مواسم الأعياد والمناسبات المهمة مثل الرجوع الى المدارس وكذلك العطل الرسمية. بالإضافة الى أن مؤشرات القوة الشرائية لم تتأثر وتعكس حالة الاقتصاد الصحية.

عامل رقم ٢: يمكن أن تشهد أسعار السلع انخفاضًا كبيرًا إذا كان الركود مطروحا على الطاولة، ولكن أسعار السلع لم تتأثر.

عامل رقم ٣: مع انخفاض الأرباح لبعض الشركات الا أن أسواق المال مفتوحة لتوفير السيولة والإقراض، وهذا مؤشر إيجابي والذي يدفع الشركات للاستثمار الداخلي لتلبية مطالب السوق.

عامل رقم ٤: البيانات الاقتصادية التي أعلنت في نهاية الربع الثاني تعكس بوضوح أن القوة الشرائية للمستهلك الأمريكي لا تزال جيدة، وسوق العمل لازال مرنا.

عامل رقم ٥: ومن ضمن البيانات الاقتصادية أيضا هو انخفاض معدل البطالة وارتفاع معدل الأجور، وهو ما يدعم الشعور بالإطمئنان وزيادة القوة الشرائية.

عامل رقم ٦: لازال هناك نقاشا حادا بين إدارة البيت الأبيض ورئاسة الاحتياطي الفيدرالي حول نسبة الفائدة، حيث زيادة الفائدة تسبب في تقليص أرباح الشركات ولكنها أيضا تساعد من الحد في زيادة الناتج المحلي الإجمالي GDP وذلك من أجل التوازن العام للاقتصاد، وتساعد أيضا في تحديد السرعة وخاصة لإقتصاديات دولة كبري مثل امريكا وانخفاضها من أجل تحفيز الشركات ويقلل من قيمة المستندات. وساهم معدل نسبة الفائدة الحالي على استقرار معدلات التضخم المالي.

عامل رقم ٧: الركود في الميزانية العمومية هو نوع من الركود الاقتصادي الذي يحدث عندما تؤدي مستويات عالية من ديون القطاع الخاص إلى تركيز الأفراد أو الشركات بشكل جماعي على الإدخار من خلال سداد الديون بدلاً من الإنفاق أو الاستثمار، مما يتسبب في تباطؤ النمو الاقتصادي أو انخفاضه… والجميل أن هذا الركود غير موجود وهو لا يدلل على أي مؤشر محتمل للركود.

عامل رقم ٨: تشكل الصناعات المنتجة للسلع (التصنيع، التعدين، البناء، إلخ) ١٧٪ من إجمالي القيمة المضافة للاقتصاد، بينما تشكل الخدمات (تجارة الجملة والتجزئة والمعلومات والتمويل والرعاية الصحية والخدمات الغذائية، إلخ) تقريبًا ٧٠٪. الملفت بالنسبة للمستثمرين هي أن مؤشرات أسواق الأسهم غالباً ما يكون لها تمثيل من الجانب الصناعي أكثر من مجمل الاقتصاد ككل. هذا التوضيح يساعد على فهم السبب للتخوف من الركود، وخاصة في ظل الحرب التجارية بين الصين وأمريكا. وبالرغم من الاضطرابات في قطاعي التصنيع والتجارة، الا أن القوة الشرائية لدى المستهلك الامريكي لازالت قوية وذلك لسببين مهمين: استمرار أرباح الشركات وانخفاض معدل البطالة. وهذه الحالة تنبئ بصمود الاقتصاد ولا تنبئ على ركوده خاصة في المنظور القريب.

عامل رقم ٩: هناك حدثان مهمان قد يهزان ثقة المستثمر ومعنويات المستهلك: عمليات بيع حادة وطويلة الأمد في السوق (والتي كانت محركًا لضعف مبيعات التجزئة في الربع الأول من ١٩١٩م) وضعف سوق الوظائف. لكن أيا منهما لم يلحق الضرر بما فيه الكفاية حتى الآن، مما يعني أن مبيعات التجزئة قد استأنفت اتجاهها صعودا ثانية.

في ضوء ما تقدم، لازال السؤال قائما، فيما إذا كان هناك ركود قادم أم لا. ولكن قبل الإجابة على هذا السؤال، قد يكون مفيدا أن نستعرض بعض الحقائق التي تساعد في فهمنا للركود، ومنها:

الحقيقة الأولى: انخفاض المؤشر ليس بالضرورة هو انخفاض أرباح الشركات وعليه أن الأرباح المعلنة في نهاية السنة المالية لكل شركة هي الحكم في قوة الشركات من عدمها.

الحقيقة الثانية: هناك الكثير من المحللين يفترضون أن الركود سيحدث خلال العام المقبل أو نحو ذلك. وهذا ممكن حدوثه، ولكنهم يغفلون حقيقة واحدة وهي أن فترات الركود لا يمكن التنبؤ بها.

الحقيقة الثالثة: لا توجد أدوات محددة لمعرفة الركود. وانما هي مؤشرات قد تحصل أو لا تحصل.

الحقيقة الرابعة: العامل النفسي له أثره الكبير في تغيير مسار السوق، وخاصة إذا سارع صغار المستثمرين في بيع أصولهم، مع العلم أن الشركات تربح ولكن نظرة الناس مختلفة في قيمة الربح.

وكمتابع للكثير من القراءات المختلفة، أميل كثيرا للرأي القائل بأننا سنشهد تباطؤا اقتصاديا، قد يقود الى ركود اقتصادي محدود وأقل ضررا من عام ٢٠٠٨م. هذا الرأي يبقى في دائرة التنبؤ والتكهن حيث لا أحد يمكنه معرفة أفاق المستقبل بشكل دقيق، مع العلم أن هناك طرق ونماذج حسابية يستقرئ المحللون من خلالها التنبؤ بالركود القادم. هذه الطرق لم تحظى بعد باتفاق الجميع، لذلك لم أرغب في الإستشهاد بها في هذا المقال.

من الأمور المؤلمة للركود هي فقدان الوظائف وانخفاض قيمة الأصول الثابتة والمتداولة مما ينتج عنه انخفاض التوقع بالأرباح وتقل الرغبة في المخاطرة، وهذه الخلطة المركبة تكون قاسية على الجميع، ويذهب ضحيتها الكثير وخاصة من صغار المستثمرين.

في الضفة الأخرى الإيجابية من الركود، وهو حتمية وقوعه في نهاية كل دورة اقتصادية، لتبدأ بعدها دورة اقتصادية حيوية جديدة.

وعند الرجوع تاريخيا لفترات الركود التي حصلت في السابق نجد فيها دروسا مهمة ومفيدة ومنها:

الدرس الأول: السوق يصحح نفسه تدريجيا، والرابح الأكبر هو الأكثر صبرا، سواء في سوق البورصة أو السوق العقارية.

الدرس الثاني: المستثمر بأي حجم كان، يمكنه التقليل من خسائره او الزيادة في أرباحه إذا استطاع تقييم المخاطر والتزم بثلاثة أمور جوهرية: ١) إعطاء وقت كاف للاستثمار كحد أدنى ٥ سنوات، ٢) الانضباط وعدم الاندفاع تحت ضغط العامل النفسي سلبا او إيجابا، ٣) تعديل المحفظة حسب توجهات السوق، والتوازن على المدى الطويل في تخفيض الاستثمار في الأسهم وزيادته مثلا في السندات، أو العكس.

انه من الصعوبة بمكان أن تعرف توقيت الحدث سلبا أو ايجابا لسبب بسيط وهو الحجم الضخم للاقتصاد الأمريكي الذي يقدر بعشرين تريليون دولار، واقتصاد بهذا الحجم قد يستغرق وقتا طويلا لمعرفة مدى قوته ومتانته من ضعفه وتراجعه. وفي نفس الوقت يجب ألا نغفل، قد يكون في تراجعه أمرا كارثيا.

علوم القطيف مقالات علمية في شتى المجالات العلمية

علوم القطيف مقالات علمية في شتى المجالات العلمية